-

寒冬中逆势增长,2018年保险科技行业融资风向报告

Innov1002019-01-16 18:03:59 -

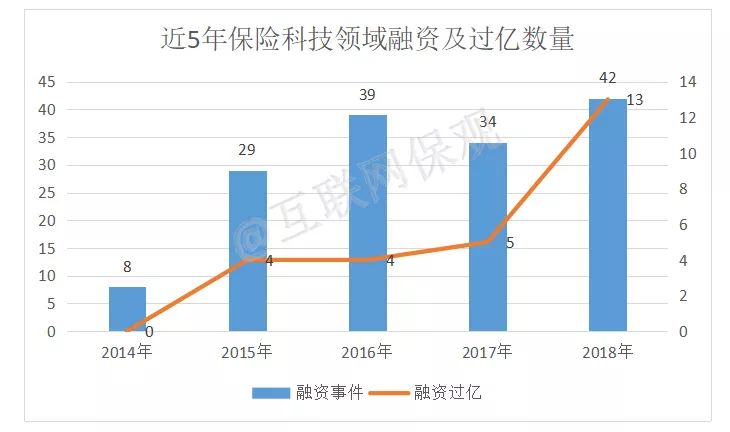

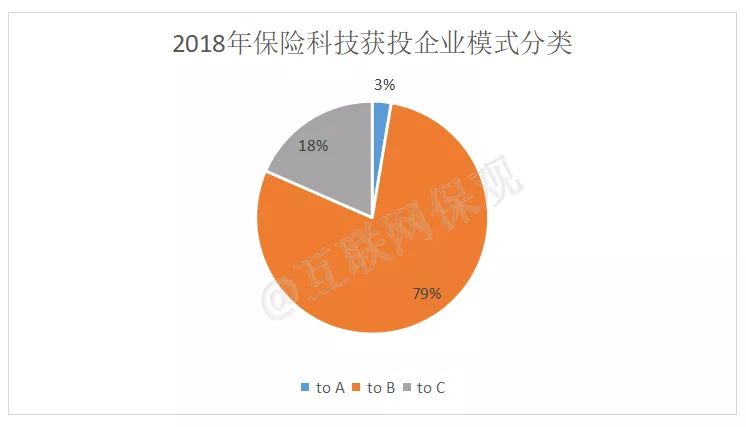

2018年,对外开放和高压监管成为保险业的两大主题。整个行业增速放缓,业内人士普遍对于保险业的高增长时代告一段落达成共识,然而在这样的态势下,资本似乎并未放弃对于保险科技的追逐。 根据保观不完全统计,2018年保险科技领域共发生融资事件42起,数量同比增长23.5%,共38家保险创企获得资本支持,4家创企一年内完成两轮融资,总体形势好于去年。 从融资金额来看,现阶段保险科技创企的融资偏大额,融资金额均在千万、亿级别,高额投资频繁出现。这意味着行业整体成熟度的提高,资本市场的投资方式已经从之前的广撒网,变成了现在的集中资源,投资优势项目。 2018年融资额过亿的创企数量达到了前所未有的12家,分别是新流数据、爱保科技、评驾科技、金融壹账通、凯泰铭、灵犀金融、风险管家、十一贝、新机保贝、明觉科技、悟空保、保险极客,其中保险风控企业凯泰铭一年内获得了两轮过亿投资。 从融资轮次来看,2018年天使轮融资13起,不过天使轮中,类似于人保金服旗下的爱保科技,平安旗下金融壹账通都不算严格意义的创业公司。Pre-A轮到A+轮的创企数量总和达到了22家,占比超过50%,说明初创型企业融资态势良好,行业创新势力不断涌现。 从互联网保险领域的大方向细分,to B获投企业要远远多于to C和to A,可以看到相较于C端转化程度低、获客难,B端客户更容易变现、用户黏度高且不会轻易流失,创新从C端走向B端,并且深入到保险业的各个价值链条中。 在获得保险融资的众多案例中,小观也总结出了一些趋势,分享给大家。 健康险 健康险部分融资案例 无论是在传统保险领域,还是保险科技领域,健康险都成为2018年的一大主角。毫无疑问,人寿与健康保险价值链中发生变化的复杂性比其他保险业要大得多,而且对人们生活质量的潜在积极影响更加深远。 尤其在国内,健康险俨然已经成为保险业的下一个风口。根据公开披露的数据显示,2018年前11个月,险企的健康险业务原保费收入增速达23.22%,远超寿险业4.75%的增速,也远高于保险行业整体2.97%的增速。因此,围绕健康险的科技创新也成为一大热门方向。 而从获得融资的企业来看,健康险领域的创新也开始从前端销售到后端服务转变,如理赔和风控。其中健康险的理赔端成为创新的一大模式,如在获得融资的创企中,易雍健康、优加健康等就是TPA(第三方理赔服务)模式的代表;璞映智能则将健康险的理算环节自动化,实现智能理赔;英仕健康、麦歌算法则智能核保切入,为险企提供风控服务。 总结而言,健康险环节后端的服务环节仍旧存在较大的机遇,尤其是在理赔以及健康服务环节,如果能够实现健康、医疗、保险的控费闭环系统,利用技术实现系统化控费,那么我国健康险将得到巨大的发展。 车险 车险部分融资案例 在2015、2016年,车险领域的创新模式以第三方比价平台为代表,彼时的互联网车险领域呈现出百花齐放的姿态,众多巨头、资本介入,迎来的是一场惨烈的竞争。 2017年,监管下发《关于整治机动车辆保险市场乱象的通知》,明确不具备保险中介资质的第三方合作平台将被禁止开展车险报价比价等保险销售活动,这也意味着没有资质的第三方合作平台经营将难以为继,车险比价平台大洗牌,直接淘汰了一批玩家。 而从2018年的车险领域的创企获投状况来看,可以更明显的感受到这种变化。同健康险领域一样,车险的创新已经从前端的销售走向后端的服务。比如凯泰铭、元嘟嘟、新流数据等公司,利用大数据以及人工智能技术,识别理赔欺诈,帮助保险公司减少赔付成本;而诸如明觉科技、卡卡智能则从定损环节切入,赋能保险公司;评驾科技定位驾驶行为数据分析专家,探索UBI在中国的落地。 以上创企的切入点是符合车险发展趋势的,随着费改的深入,费率不断降低,使得车险进一步向消费者让利。车险售价降低,压缩了车险的利润空间。对于保险公司来说,需要不断优化车险成本结构,提高风控能力,以进一步提高盈利能力。 那么,无论是理赔反欺诈,抑或是UBI的自主定价,逻辑就在于降低赔付率,帮助保险公司控制成本,从而获得巨大车险市场的入场券。 场景险定制 场景险定制部分融资案例 场景险定制也是不少创业公司切入保险行业的一大模式,这个赛道之所以有机会,在于保险天生就是依附于场景存在的金融产品,科技和市场的发展会让新场景出现。 场景定制险的本质实际上是连接器,保险公司对新场景并不了解,不知道该如何定价,同时其原有系统并没有相关的技术和数据支持其处理高频、小额的投保和理赔需求;对于场景方而言,则希望借助金融产品变现。因此,诞生了许多定位企业场景保险定制的第三方公司,由它们来对接保险公司与场景方。 根据小观的观察,经过两年多的发展,这类模式也面临着不小的挑战。首先,因为数据源和用户大都掌握在场景方手中,因此,渠道把大部分钱都拿走了,第三方场景定制公司并不能赚到什么钱;其次,众多玩家的入局则导致市场竞争十分激烈。 如何构建自己的壁垒,成为这类模式入局玩家需要思考的问题,最新的趋势是深挖垂直场景。能够看到的诸如保准牛之类的玩家开始从广撒网深耕垂直场景,其选定体育行业进行深入挖掘;一同保则专注于做人身险领域的保险定制服务商,并从纯线上销售转为线下场景推广;而更多后入局的玩家,也从垂直场景切入,深挖产业,从而构建竞争力,如君远健康主打医师责任险、大树保主打蓝领保险、运动保深耕运动保险等等。 总结而言,相比于之前,场景险的热度已经有所下降,对于第三方场景险公司来说,无论是做大规模还是垂直纵深,要想突出重围,如何构建壁垒仍是主要的课题。开发真正嵌入场景,解决用户风险需求的保险产品,或许是破局之道。但这条路,毫无疑问,是艰辛的。 智能保顾 智能保顾部分融资案例 智能保顾是从2017年以来,保险科技领域兴起的一种新兴模式。所谓智能保顾,是指智能机器根据用户基本信息进行大数据分析,快速给出风险保障方案,甚至具体产品推荐,从而省去人工沟通环节。 探究这类模式兴起的原因,关键在于用户需求。随着互联网的普及,用户开始期待简单、便利、快速的保险服务,而智能保顾不受时空限制,能满足互联网时代用户的习惯及需求,而公正客观的算法推荐也可以减轻用户的对于保险公司的不信任感。 当然,以上是在理想的状态下,当前我国智能保顾的应用并不成熟,只能说在一定程度上弥补了人工分析的不足,但还未实现深度个性化的保险需求分析。表格上的获投企业,均面向市场推出了相关服务,但要真正实现人工智能保顾给保险销售带来深刻变革,尚且任重而道远。 结语 从保险科技的融资数据中,我们可以总结出,保险科技的创新已经开始步入深水区,从前端的销售环节,转向后端的服务环节,从渠道创新转向服务创新,逐渐渗透到保险价值链的各个流程环节。但这并不意味着,保险科技的格局已定,相反,科技对于保险的提升与改善仍有很大的空间待创业者去发掘。保险科技的战争,注定是一场“持久战”。 附:2018保险科技融资大全(按时间排序) 来源:保观 更多精彩内容请登录https://www.innov100.com官方网站 或扫描下方二维码,点击关注微信公众号(ID:sagetimes)

复制链接

复制链接

微信扫一扫

微信扫一扫